O que move a semana

Mercado recalibra apostas para Fed; Alibaba dispara 14%

As bolsas dos EUA fecharam em queda nesta terça-feira, 28, devolvendo parte dos ganhos dos últimos dias, com os investidores retomando o foco nos próximos passos do Fed, à medida que diminui o temor com a crise bancária.

O índice Nasdaq, pesado em tecnologia, liderou as perdas (-0,45%), pressionado pela alta dos rendimentos dos títulos do governo americano. Já o S&P 500 e Dow Jones interromperam três pregões seguidos de ganhos e recuaram 0,16% e 0,12%, respectivamente.

O rendimento dos títulos do Tesouro dos EUA de dois anos superou os 4%, com os investidores recalibrando as apostas para mais uma alta de juros pelo Fed em maio.

Na segunda-feira, as ações dos EUA subiram em meio após alívio pelo fato de não haver novos sinais de falência de bancos no fim de semana e reagindo ao acordo do First Citizens Bancshares para comprar ativos do falido Sillicon Valley Bank (SVB).

Alibaba

Destoando do movimento das demais big techs, as ações da Alibaba dispararam 14% na Bolsa de Nova York.

O movimento ocorreu após a companhia anunciar uma reorganização para dividir a empresa em seis unidades de negócios. Cada um dos novos grupos poderá levantar recursos e lançar ofertas públicas iniciais de ações (IPOs) em momentos oportunos.

As ações da Alibaba fazem parte da Carteira OHM TOP 10 Global. Acesse o portfólio completo aqui.

OHM na mídia

Nosso CEO e fundador Roberto Attuch analisou a melhora no humor dos mercados globais nesta terça-feira, 28, em meio ao alívio com a crise bancária em entrevista à CNN Brasil.

Para Attuch, a recuperação tem fundamento, mas é importante diferenciar o que acontece em cada um dos dois lados do Atlântico.

Na sua visão, essa é mais uma das situações em que os EUA exportam a crise para o resto do mundo.

Nos últimos anos, “os EUA afrouxaram algumas medidas regulatórias para bancos que possuíam menos de USD 250 bilhões em ativos, o que não é o caso na Europa”.

“É importante diferenciar isso. Acredito que o setor bancário esteja mais capitalizado e bem regulado na Europa, atualmente”, diz.

Attuch também comentou suas expectativas para a economia brasileira.

Para ele, o próximo grande evento do país será a apresentação do novo marco fiscal, que deverá ocorrer ainda esta semana.

Na entrevista, Attuch avaliou ainda as discussões sobre mudança na meta de inflação e a saída de capital estrangeiro na B3 nas últimas semanas.

Relatórios Morningstar

(Exclusivo para assinantes do plano Allocation. Saiba mais aqui)

A Morningstar publicou relatórios sobre Coca-Cola, Carnival, BioNTech e Novartis…

Veja neste link as últimas publicações da Morningstar.

Visão do gringo

Corta-fogo | relatório

Por Jay Pelosky

(Exclusivo para assinantes do plano Allocation. Saiba mais aqui)

O estrategista global Jay Pelosky destaca que, com a crise bancária continuando a incendiar os mercados, ficou claro nas últimas semanas que os setores de tecnologia e bancos (SVB etc) não conseguem lidar com taxas de juros mais altas.

“Apesar do setor de tecnologia, que contratou massivamente nos anos da Covid e demitiu milhares de pessoas, parece-nos que o fim precoce do SVB poderia atuar como uma porta corta-fogo para o temor de recessão, impedindo que o Fed eleve ainda mais os juros e, com isso, protegendo a economia dos EUA”, escreve Pelosky.

Segundo ele, a maior parte da economia americana permanece em boa forma (consumo, serviços, habitação, manufatura), como tem argumentado desde o ano passado, quando começou a escrever sobre seu “Caminho do Meio” entre inflação alta e recessão profunda. “Permanecemos nesse caminho e acreditamos que as economias dos EUA, Europa e global também”, comenta.

Na visão de Pelosky, a Ásia deve liderar um novo ciclo de crescimento econômico, apoiada por cortes de juros dos bancos centrais dos mercados emergentes (enquanto o Fed deve manter uma pausa prolongada) e por um boom global de capex, como forma de atender às necessidades levantadas pela Covid, Clima e Conflito.

Para ele, o Fed deve fazer uma pausa após a alta de 0,25 pp na semana passada, enquanto a inflação deve mostrar uma desaceleração acentuada nos próximos meses, devido a comparações anuais mais fáceis e à queda nos preços de habitação, que deve ajudar a aliviar o indicador no segundo semestre do ano.

Acesse o relatório completo abaixo:

Relatórios em destaque

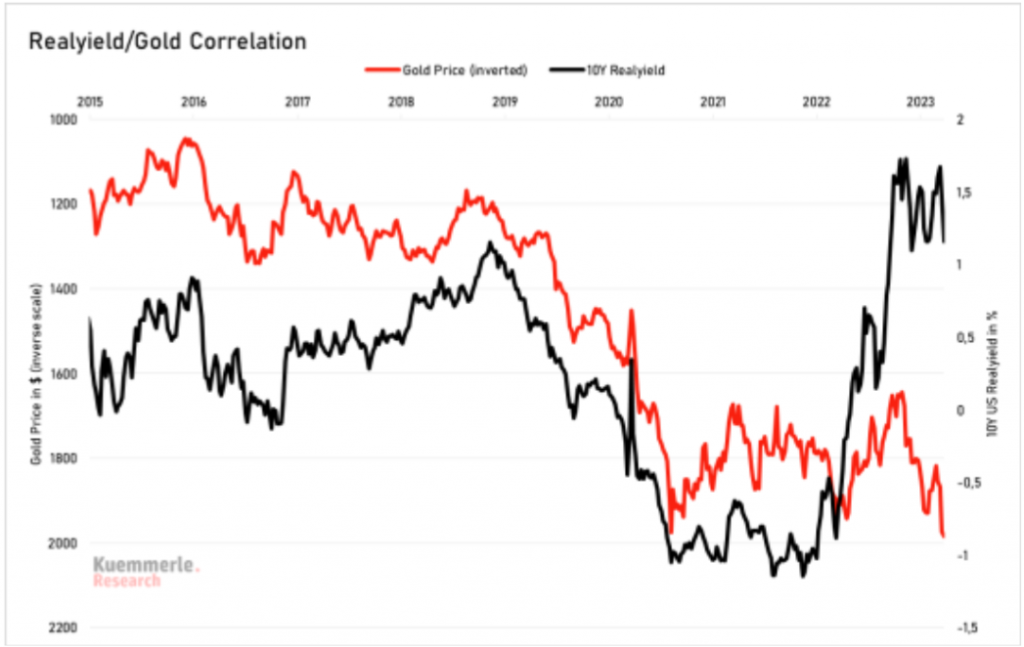

A tese para o ouro – The Kuemmerle Report | relatório

Por Lukas Kuemmerle

(Conteúdo disponível a partir do plano Target. Saiba mais aqui)

O analista Lukas Kuemmerle comenta o que é importante para os preços das commodities na semana. Ele acredita que o momento, certamente, pode maior exposição ao ouro, embora não veja sólida configuração para entrada no metal agora.

“Enquanto a crise bancária continuar e o Fed tiver que pisar no freio (de uma forma ou outra), os juros reais provavelmente continuarão a cair, o que acarreta em um vento favorável para o metal. Por outro lado, temos o dólar americano como um outro parâmetro importante”, pondera.

Os juros reais costumam ter uma correlação inversa com o ouro.

Geralmente, um dólar mais fraco é benéfico ao preço do metal.

Destruição da Oferta | relatório

Por Barry Knapp

(Exclusivo para assinantes do plano Allocation. Saiba mais aqui)

O estrategista global Barry Knapp discute os impactos da política monetária do Fed na oferta de crédito.

No que cita como seu “relatório mais negativo desde o call de novo teste de baixa em agosto do ano passado”, Knapp alerta para um risco de choque negativo na oferta de crédito nos EUA, caso o Fed não promova um rápido pivô em sua política monetária.

“Dada a instabilidade dos preços das ações, a probabilidade de um choque negativo na oferta de crédito é elevada”, comenta.

Para ele, antes de melhorar, a crise ainda deve piorar, até que o Fed reconheça seu erro no diagnóstico sobre a causa da inflação e na sua “tentativa inútil de separar as políticas monetária e macroprudencial”. Mas, na sua visão, a crise bancária não deverá ter nem de longe as consequências macroeconômicas da crise financeira.

Nos portfólios, Knapp rebaixou sua recomendação para o setor financeiro americano de overweight para neutra. Para os investidores que quiserem colocar algum dinheiro para trabalhar na crise, ele sugere energia.

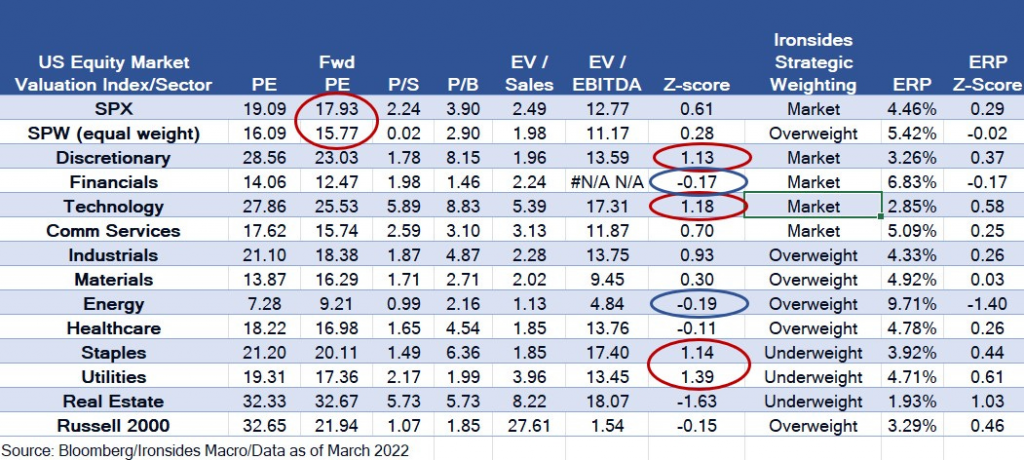

Global Valuation Table & Technical Indicators

Por Martin Lara

(Conteúdo disponível a partir do plano Target. Saiba mais aqui)

O analista Martin Lara atualiza o valuation e os indicadores técnicos das ações globais.

Nossas Carteiras

Carteira Semanal Agile Profit Gain | relatório

(Portfólio completo disponível a partir do plano Investor. Saiba mais aqui)

A Agile atualizou sua carteira recomendada para a semana.

Did you like the text?

Then sign up for free to receive our news and exclusive offers in your email.